ผลจากวิสาหกิจรายย่อย (Micro) เริ่มเข้าถึงแหล่งเงินในระบบเพิ่มขึ้นส่วนใหญ่ใช้เป็นทุนหมุนเวียนในกิจการเป็นหลัก ขณะที่อัตราดอกเบี้ยเงินกู้ที่อยู่ในระดับสูง ยังเป็นอุปสรรคสำคัญในการชำระหนี้ และการเข้าถึงแหล่งเงินทุนเพิ่ม ส่วน SME ที่ไม่มีหนี้สินแต่สนใจกู้ยืมต้องการให้ภาครัฐช่วยเหลือด้านองค์ความรู้การจัดการทางการเงินและหนี้สิน

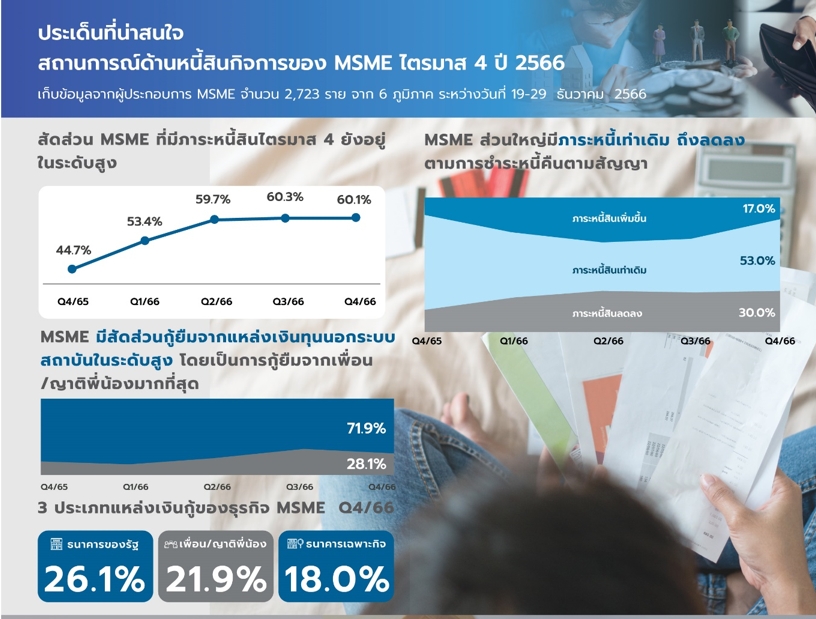

นายวีระพงศ์ มาลัย ผู้อำนวยการสำนักงานส่งเสริมวิสาหกิจขนาดกลางและขนาดย่อม (สสว.) เผยผลสำรวจเรื่องสถานการณ์ด้านหนี้สินกิจการของ SME ไตรมาส 4 ปี 2566 ซึ่งเป็นการสำรวจข้อมูล รายไตรมาส โดยสอบถามผู้ประกอบการ SME จำนวน 2,723 ราย ใน 6 ภูมิภาคทั่วประเทศ ระหว่างวันที่ 19-29 ธันวาคม 2566 พบว่า ผู้ประกอบการ SME มีภาระหนี้สิน ร้อยละ 60.1 ซึ่งยังคงอยู่ในระดับนี้ต่อเนื่องจากไตรมาส 3 ที่ร้อยละ 60.3

โดยสาขาธุรกิจผลิตเครื่องหอม เครื่องสำอาง บริการเสริมความงาม/สปา/นวดเพื่อสุขภาพมีแนวโน้มมีภาระหนี้สินเพิ่มขึ้นกว่าไตรมาสก่อน สำหรับแหล่งกู้ยืมของธุรกิจ SME กลุ่มที่มีภาระหนี้สิน ร้อยละ 71.9 กู้ยืมมาจากสถาบันการเงิน อีกร้อยละ 28.1 มาจากแหล่งเงินทุนนอกระบบสถาบันการเงิน ได้แก่ เพื่อน/ญาติพี่น้อง หรือนายทุนเงินกู้ ในภาพรวมการกู้ยืมนอกระบบปรับตัวลดลงจากร้อยละ 33.8 ในไตรมาสก่อนหน้า

ผลจากกลุ่มผู้ประกอบการรายย่อย (Micro) ที่เริ่มเข้าถึงแหล่งเงินทุนในระบบได้เพิ่มขึ้นทั้งในรูปแบบของการกู้ยืมส่วนบุคคลและเพื่อการดำเนินกิจการ ซึ่งธนาคารปรับนโยบายการปล่อยสินเชื่อ ตามมาตรการแก้ปัญหาหนี้สินของรัฐบาล แต่อาจต้องเร่งให้ความช่วยเหลือผู้ประกอบการกลุ่มขนาดย่อมที่มีแนวโน้มของการกู้ยืมนอกระบบสูงขึ้นต่อเนื่อง และเริ่มประสบปัญหาการชำระหนี้สูงกว่าผู้ประกอบการกลุ่มอื่น

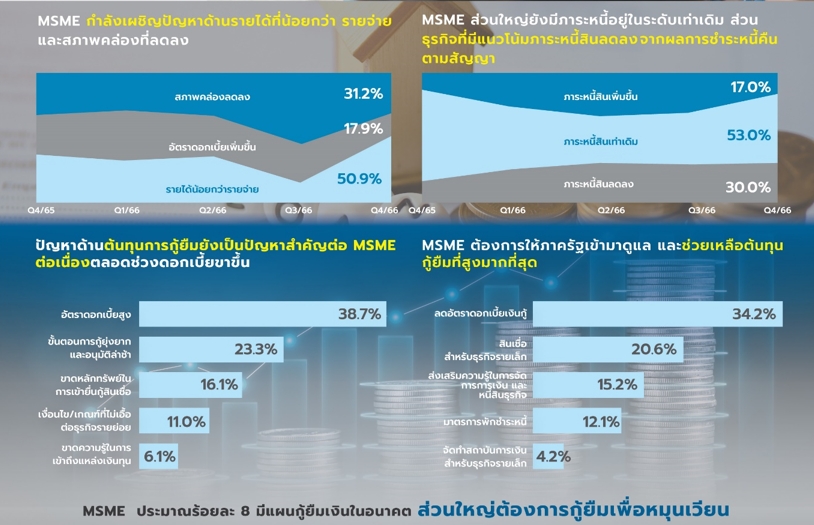

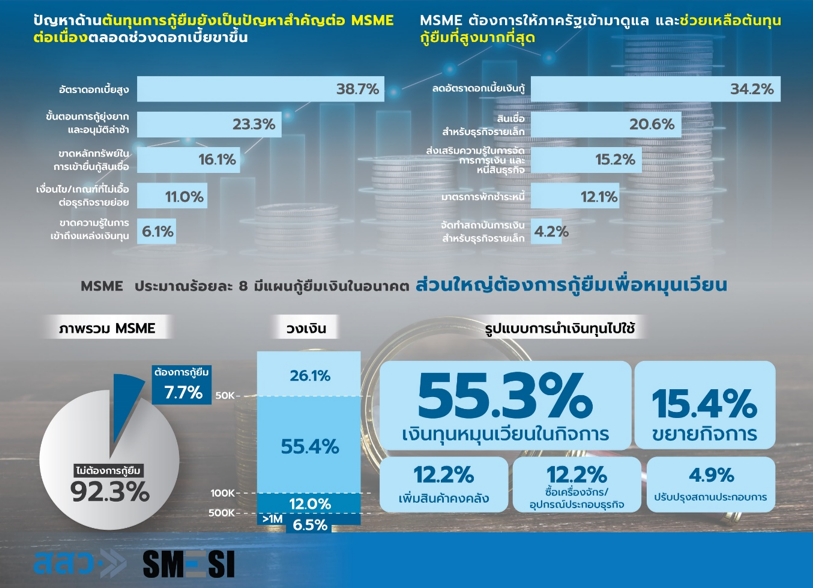

จากผลสำรวจยังพบว่า ผู้ประกอบการ SME ร้อยละ 93.2 กู้ยืมเงินเพื่อใช้เป็นเงินทุนหมุนเวียนในกิจการ รองลงมา คือ กู้ยืมเพื่อนำมาลงทุน และการชำระหนี้สินเดิม แต่ผู้ประกอบการ SME ในภาคบริการและภาคการค้ายังพบปัญหาการยื่นกู้ไม่ผ่านเนื่องจากคุณสมบัติไม่ผ่าน/ความไม่มั่นคงของลักษณะธุรกิจ/ขาดหลักทรัพย์ ค้ำประกัน นอกจากนี้ผู้ประกอบการ SME กว่าร้อยละ 20 ประเมินว่าวงเงินสินเชื่อที่ได้รับยังน้อยเกินไป และร้อยละ 40 ประเมินว่าระยะเวลาสัญญาสินเชื่อที่ได้รับสั้นเกินไป ส่งผลกระทบต่อการชำระหนี้

นอกจากนี้ จากสภาวะสภาพคล่องที่ลดลงและมีรายได้น้อยกว่ารายจ่าย ทำให้ผู้ประกอบการ SME กว่าร้อยละ 37 มีแนวโน้มประสบปัญหาการชำระหนี้ โดยเฉพาะกลุ่มธุรกิจรายย่อยและขนาดย่อม เพราะไม่สามารถชำระหนี้ได้ตามสัญญาหรือชำระได้แต่ผิดเงื่อนไขเนื่องจากอัตราดอกเบี้ยสูงซึ่งกระทบต่อการเข้าถึงหรือขอเพิ่มสินเชื่อของธุรกิจ ผู้ประกอบการ SME จึงต้องการให้ภาครัฐเข้ามาดูแลและช่วยเหลือเรื่องอัตราดอกเบี้ยเงินกู้หรือการออกสินเชื่อที่เอื้อต่อการเข้าถึงของธุรกิจ ในขณะที่ผลสำรวจอีกด้านหนึ่งพบว่า ผู้ประกอบการ SME ที่ไม่มีหนี้สิน บางส่วนเริ่มมีแผนกู้ยืมในอนาคตเพื่อใช้ลงทุนในกิจการ ซึ่งธุรกิจขนาดย่อมจะนำไปขยายกิจการ ส่วนธุรกิจรายย่อยต้องการนำไปใช้หมุนเวียน

ในกิจการ แต่ยังขาดความรู้ในเข้าถึงแหล่งเงินทุน จึงต้องการให้ภาครัฐส่งเสริมความรู้ในการจัดการบริหารการเงินและหนี้สินของธุรกิจ

จากผลสำรวจในไตรมาสนี้จะเห็นได้ว่ากลุ่มรายย่อยเริ่มเข้าถึงแหล่งเงินทุนในระบบได้มากขึ้น คาดเป็นผลจากนโยบายที่รัฐบาลส่งสัญญาณให้สถาบันการเงินช่วยเหลือประชาชนในการแก้หนี้นอกระบบ ซึ่งส่วนใหญ่เป็นการให้กู้ยืมส่วนบุคคล แต่ด้วยลักษณะการใช้จ่ายเงินของกลุ่มรายย่อยซึ่งเป็นการดำเนินธุรกิจแบบเจ้าของคนเดียว จะใช้เงินของกิจการและเงินส่วนบุคคลร่วมกันทำให้การกู้ยืมส่วนบุคคลเป็นประโยชน์กับผู้ประกอบการกลุ่มนี้ด้วย ในขณะที่กลุ่มผู้ประกอบการขนาดย่อมซึ่งที่มีรายได้สูงกว่า 1.8 ล้านบาทแต่ไม่เกิน 50 ล้านบาทต่อปี (สำหรับกลุ่มการค้าและการบริการ และไม่เกิน 100 ล้านบาทสำหรับกลุ่มการผลิต) กลับมีแนวโน้มการกู้ยืมนอกระบบสูงขึ้นอาจเกิดจากการกู้ยืมเต็มวงเงินแล้ว หรือการพิจารณาสินเชื่อยังมีขั้นตอนยุ่งยากและเงื่อนไขสูง ทำให้ต้องหาจากแหล่งเงินนอกระบบซึ่งผู้ประกอบการขนาดย่อมควรได้รับการช่วยเหลือเพิ่มขึ้นเพื่อเข้าถึงแหล่งเงินทุนในระบบ ด้วยอัตราดอกเบี้ยพิเศษ หรือระยะเวลาการกู้ยืมที่ยาวเพียงพอต่อความสามารถในการชำระคืน

ทั้งนี้ เพื่อลดปัญหาที่จะเกิดขึ้นทั้งด้านการขาดสภาพคล่อง การผิดนัดชำระหนี้ในระยะต่อไป ทั้งนี้ SME สามารถเข้าค้นหาบริการหรือความช่วยเหลือจากหน่วยงานภาครัฐ หน่วยงานเอกชนหรือสถาบันการเงินที่เหมาะสมกับความต้องการในการประกอบธุรกิจของท่านได้ที่ https://www.smeone.info/ หรือสอบถามข้อมูลผ่านศูนย์ให้บริการ SME ครบวงจร โทร. 1301